El oro, los papelitos y sus riesgos

Toda la economía mundial esta interrelacionada, acciones en contra de un país, acaba afectando como un boomerang

¿Se incrementa el precio del oro por la guerra comercial?

¿Quien empezó la guerra comercial?

¿Producirá cambios en el sistema económico?

¿Se reformaran las instituciones supranacionales?

Un ETF de oro es un tipo de fondo de inversión que posee activos de oro, como lingotes o contratos de futuros, y se negocia en una bolsa de valores. El precio del ETF está directamente vinculado al precio del oro, y los inversores pueden comprar y vender acciones del ETF en la bolsa de valores como lo harían con cualquier otra acción.

Riesgos de los ETF de oro

+ Ningún activo tangible: a diferencia del oro físico, los ETF de oro no son un activo tangible, lo que puede hacer que algunos inversores se sientan incómodos en condiciones de mercado volátiles.

+ Riesgo de contraparte: cuando usted invierte en un ETF de oro, está expuesto al riesgo de contraparte, lo que significa que si el emisor del ETF incumple, podría perder parte o la totalidad de su inversión.

+ Error de seguimiento: los

ETF de oro pueden no seguir perfectamente el precio del oro, lo que

significa que los inversores podrían no obtener el beneficio total de un

aumento en el precio del oro.

Oro real en lugar de liquidaciones en efectivo ¿los bancos y ETFs tienen suficiente oro físico para entregarlo? ¿Como acaban actuando los bancos centrales ?

El ETF de oro más grande es el SPDR Gold Trust (GLD) , con $56,07 mil millones en activos al 15 de marzo de 2023.

¿El oro está al borde de un short squeeze histórico?

https://www.youtube.com/watch?v=nX31D5t9wq4

Desde su punto de vista, la modalidad de inversión más segura es la del oro físico por los siguientes motivos:

• Tangible: El primero y más importante es que el oro físico es una pieza de metal que pasa físicamente a las manos de quien invierte. Si invertimos en oro físico es fundamental tener la propiedad y control de nuestra inversión, es decir, lo que tenemos que recibir es nuestro metal, no un papel que diga que tenemos el metal, pues de esa manera no tendríamos el control de nuestra inversión, con los riesgos que conlleva. Por otro lado, si invertimos a través de vehículos financieros, tendremos un derecho o una opción, pero no la propiedad del metal.

• Revalorización: Una de las principales características del oro físico es que no solo ayuda a mantener poder adquisitivo, sino que, a largo plazo, muchos estudios calculan que se revaloriza entre un 5% y un 10% anual.

• Depósito de valor: Es a largo plazo con liquidez inmediata que nos permite diversificar nuestro patrimonio. La inversión en oro físico se puede considerar como un seguro para los riesgos que se asumen con las inversiones financieras y, para ello, no se puede buscar esa protección dentro de los mercados financieros.

• Valor intrínseco: Tiene valor en sí mismo. Es garantía de pago. Aceptado como dinero y medio de intercambio, su valor intrínseco hace que no pueda incumplir pagos frente a cualquier alternativa financiera. Es reconocido y aceptado mundialmente.

• Liquidez: El oro físico es fácilmente convertible en cualquier divisa, ya que siempre va a tener un comprador. El volumen diario negociado es mayor que cualquiera de las bolsas europeas, se negocia casi 24 horas al día de lunes a viernes, pues su cotización salta de mercado en mercado.

• Bajo riesgo: El oro físico es un activo que ha demostrado tener riesgo bajo a lo largo del tiempo. Nos ayuda a reducir la volatilidad del conjunto de las inversiones.

- https://www.elespanol.com/invertia/mercados/materias-primas/20210430/diferencias-oro-fisico-papel-claves-elegir-invertir/577443411_0.html

El principal aspecto de la tesis alcista del oro es su funcionamiento como cobertura frente a la inflación monetaria. Hipotesis explicada por Howell que asegura que cada aumento del 10% en la Liquidez Global lleva a un aumento del 15% en los precios del oro

Basado especialmente en que el stock de deuda mundial y el conjunto de la Liquidez Global están estrechamente vinculados. Cada 1000 dólares de nueva deuda requiere 400 dólares de liquidez para ayudar a refinanciarla..

Ademas de

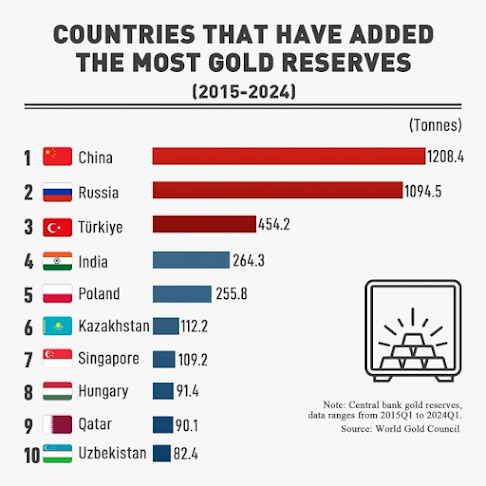

1- Demanda de Bancos Centrales. Desde febrero de 2022 la demanda de oro de los bancos centrales se ha quintuplicado.

Escasez de oro en Londres (LBMA), el principal mercado de oro físico en el mundo. El diferencial de intercambio por oro físico (EFP) mide la diferencia de precio entre los futuros del Comex de Nueva York y los precios al contado del oro de Londres.

Observamos que el EFP muestra el mayor diferencial desde… ¡la crisis del covid!

Desde finales de 2024, la cantidad de oro almacenada en las bóvedas de Comex (Commodity Exchange en Nueva York) ha crecido rápidamente. Este oro no está solo en forma de contratos de papel (futuros), sino en oro físico real almacenado en bóvedas.

Guerra comercial compra de oro en ve de compra de dolares o deuda americana

Aranceles: Si se aplica un arancel estadounidense del 10% a todas las importaciones de oro de ese país, enviar oro a ese país será más caro y el arbitraje podría dejar de ser rentable

Como resultado, los inversores han estado moviendo oro dentro de los EEUU por temores a los aranceles, lo que ha provocado una escasez de oro en Londres. Las tasas de arrendamiento de oro a 1 millón de dólares (representativas de la demanda física) están en máximos histórico.

Si se implementara el arancel, la rápida liquidación de estas posiciones cortas en el Comex haría que el diferencial del EFP se ampliara temporalmente. Luego, una vez que el mercado se ajuste a la realidad de oferta y demanda el diferencial EFP se estabilizaría entre 0-10%.

En resumen: hay una escasez de oro físico en Londres, que está generando problemas de liquidez y aumentando el riesgo en el mercado de oro “de papel”. ¿Puede corregir el oro?

Si finalmente el temor por los aranceles se desvanece podría hacer corregir el precio del oro

--------------------

¿Y si la nueva correlación del precio del oro ya no depende de lo que haga el bono americano sino del bono chino?

Observen este gráfico del tipo real negativo chino cruzado con el oro. La correlación del tipo real se ha trasladado de los bonos americanos a los chinos China está tratando de salir de la enorme deflación que arrasa el país usando medidas de flexibilización cuantitativa (QE's) y consecuentemente deprimiendo el tipo de interés real de los bonos.

-De esta manera, ha reducido el coste de oportunidad para sus ciudadanos de poseer oro (y acciones) al enterrar por completo los rendimientos de sus bonos. Igual el momento de vender oro estará relacionado con el escenario en el que China crea inflación y sus bonos la cotizan (tipo real positivo).

- https://x.com/GustavoBolsa/status/1888670792109502673

China ahora mismo le queda una única ruta que es estimular la bolsa de renta variable y bajar los bonos para poder salir del pozo. Y por lo menos durante 2025 preveo que sigan haciéndolo. Habrá que ver qué ocurre cuando les de mas rentabilidad un deposito que RV

https://x.com/invertidoactivo/status/1888673777149743414

Hace pocos años EEUU congeló (y expropió intereses) de las reservas en dólares rusas saltándose todas las leyes internacionales ...Países no aliados captaron el mensaje y volvieron al ORO

Según Jose Si EEUU quiere volver a reindustrializarse y no depender de fábricas de países rivales tendrá que tumbar el dólar como divisa reserva.

Estados Unidos, China y ¿la muerte del no-sistema monetario internacional?

https://articulosclaves.blogspot.com/2024/11/estados-unidos-china-y-la-muerte-del-no.html

"También creo firmemente que estamos en medio de una gran realineación y de una realineación de Bretton Woods en términos de política global, comercio global" Scott Bessent, poco antes de ser Secretario del Tesoro

La nueva infraestructura del mundo: Europa frente al proyecto contrahegemónico chino

https://articulosclaves.blogspot.com/2024/12/la-nueva-infraestructura-del-mundo.html

***¿Por qué compra China tanto oro?

https://articulosclaves.blogspot.com/2024/08/por-que-compra-china-tanto-oro.html

¿Trump tiene interés en negociar con la UE ?

https://articulosclaves.blogspot.com/2024/11/trump-tiene-interes-en-negociar-con-la.html

Gráfico de la evolución del precio del oro, comparado con las burbujas del Nasdaq o del Nikkei (Business insider vía twitter de @tototrade).

Invertir no es algo matemático, un buen inversor debe combinar, conocimientos en muchos campos, contabilidad y análisis balances, estrategia empresarial, y conocimientos del mercado. Pero al final, el componente de psicología-intuición-experiencia es quizás uno de los mas importantes. 5 grandes inversores ante una misma situación de mercado tendrás normalmente 5 opiniones distintas. Por ejemplo en la situación actual de los mercados financieros, para algunos grandes inversores estamos en una oportunidad única en la historia por lo baratas que están las acciones, y para otros destacados inversores la bolsa esta muy sobrevalorada en términos históricos (ver artículo de Kai Torrella en Cinco Dias).

Con la inversión en oro, ocurre lo mismo, si miráis mas arriba, el gráfico a 5 años de la evolución del oro, es mas si lo comparáis con otras burbujas como la del Nasdaq del 2000 o la del Nikkei de los 80, parece que estamos en unas situaciones calcadas y el precio del oro debería desplomarse.

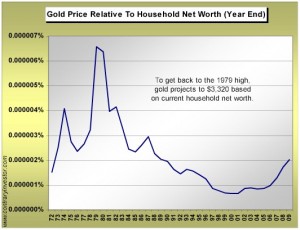

Precio del oro en relación a la riqueza de las familias norteamericanas (1972-2010, fuente: contraryinvestor.com)

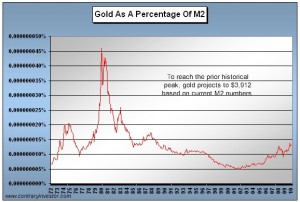

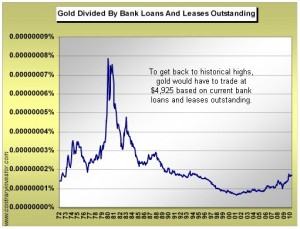

Pues bien os voy a adjuntar varios gráficos históricos sobre el Oro, a muy largo plazo en el que quizás os dará la impresión de justo lo contrario, os parecerá que el oro cotiza aun a unos precios exageradamente bajos. En los gráficos siguientes veréis como se comparan las evoluciones históricas de la inflación , la masa monetaria o los prestamos bancarios.Precio del oro relativo a la masa monetaria M2 (1972-2010, fuente: contraryinvestor.com).

precio del oro dividido entre los prestamos totales en USA (1972-2010, fuente: contraryinvestor.com)

En nuestra cartera de acciones de Koala capital este jueves y viernes aumentamos el peso en cartera de 4 de las acciones de minas de oro, especialmente en Newmont Mining (ver artículo interesante de Albert Parés), pero también en 3 minas mas (GFI, AUY y AEM). Aprovechamos las caídas en las acciones de minas de oro recientes. Para seguir nuestras decisiones, y cambios en la cartera, podéis seguirnos vía el twitter de @koalasicav.

Como ya explicamos en la carta a inversores-accionistas del 2009, de enero 2010, seguimos pensando que todas la variables macroeconómicas, las actuaciones de nuestros gobiernos y bancos centrales de imprimir billetes continuamente cuando los bancos o gobiernan necesitan dinero, llevará irremisiblemente a una fuerte depreciación del Dólar, del Euro, de la Libra esterlina y del Yen japonés…….. y como las divisas cotizan por pares y en consecuencia si bajan las dos, su precio es estable, provocará una enorme alza en los precios del único activo que tiene un prestigio y una confianza universal desde hace mas de 2.000 años, y que no puede crearse o producirse sino que se extrae, y la producción mundial de oro ha disminuido los últimos 10 años excepto en el 2009 que ha aumentado ligeramente.

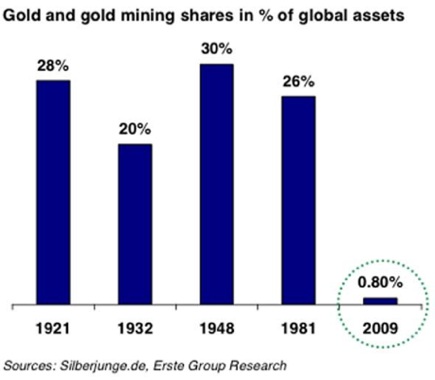

Peso del oro y de las minas de oro en relación a los activos financieros globales. menos del 1% ¡¡¡ (fuente: Erste Bank vía twitter de @aguirrepujol).

Pensad que endeudamiento público en los Estados Unidos, incluyendo los ayuntamientos y Estados, estaría ya en los $18 trillones (anglosajones), un 120% de su PNB, es decir como Grecia (según Barry Ritholtz). Claro que las mayores deudas están en manos privadas, lo que eleva el endeudamiento total en unos 350% del PNB americano (ver: “Estados Unidos y su endeudadicción”). En Inglaterra los números son muy elevados en términos de endeudamiento total, público y privado, quizás el mayor del mundo (ver: “Cuales son los países del mundo mas endeudados”).

¿Y que ocurre con Europa?, pues gracias en parte a los alemanes, el endeudamiento medio de los países de la Eurozona, siendo demasiado elevado, no llega a los niveles de los 2 países anglosajones, pero el riesgo de Grecia, Portugal, Irlanda y seguramente España e Italia, pueden arrastrar a Alemania y Francia.

Las reacciones estos dos años, de todos los bancos centrales y gobiernos es la de ayudar a todos los bancos, gobiernos y ayuntamientos, imprimiendo billetes, en el caso de los bancos centrales, y endeudándose mas, en el caso de los gobiernos, para evitar que nadie quiebre, incluso para quién actuó con mala fe o realizó fraudes. Es cierto que es mas fácil taparlo todo que no asumir consecuencias complicadas para todos nosotros, pero lo que esta claro que ante una crisis de una familia o de una empresa, las decisiones fáciles no te sacan del lío que te has metido, y en el caso de los bancos centrales y gobiernos, para mi ocurre lo mismo.

Decía Warren Buffett que “el capitalismo sin quiebras es como el cristianismo sin fe”. Esta claro que el Sistema capitalista debe funcionar de la forma que si alguien no puede hacer frente a sus obligaciones o pagos debe quebrar, sino, si es ayuda artificialmente a malvivir, perjudica al sistema y lo que es peor no mentaliza a la población que todos debemos ajustarnos.

Yo no tengo ninguna duda que en este entorno, a no ser que los políticos y bancos centrales cambien de política radicalmente, estamos solo al inicio de una enorme subida en el precio de activos no manipulables y que sean de la confianza de los inversores, bancos centrales de países emergentes, de grandes fondos de inversión y de los grandes Hedge Funds. Y a parte de los diamantes, yo solo veo a dos activos, el Oro y la Plata.

Creo que es ideal mantener una parte de nuestro patrimonio en oro para protegernos de la “socialización continua de perdidas del sistema”. Lo mas injusto de esta situación mundial, es que a quién no se endeudó, quién no especuló en su día (¿conocéis a alguien que no lo hizo?) debe pagar también el pastel, ya que le suben los impuestos y además sus clientes o sus empresas en las que esta empleado pueden cerrar, por lo que le afecta también enormemente.

No me extrañaría que el oro supere los $2.000 y incluso los $3.000 en los próximos dos años.

Quizás los veréis demasiado atrevido por mi parte, ya sabéis que uno de

mis defectos es la de ser quizás demasiado lanzado, y claro todo esto

queda por escrito. Aceptaré que me lo recordéis en un futuro sino

ocurre, pero en mi opinión, es el escenario que veo con muy pocas dudas y

habiéndolo reflexionada largamente…….. porqué, ¿vosotros creéis que los políticos cambiaran ahora?…… y si lo hacen, pues deberemos adaptarnos en nuestras decisiones al nuevo entorno.

- https://investorsconundrum.com/2010/08/01/es-el-oro-la-inversion-de-la-decada-o-una-nueva-burbuja/

Papel en circulación Vs metal físico:

Oro: 127 Onzas de papel por 1 de metal. 127:1

Plata: 408 Onzas de papel por 1 de metal.

- https://x.com/GustavoBolsa/status/1888190692662317071

Las aseguradoras chinas tienen vía libre para comprar oro! Estamos hablando de un país cuyo BC y clientes retail llevan meses acumulando oro por diversas y sensatas razones.

El oro pasó de 850 a 250 dólares la onza desde el año 1980 al año 2000, por control de la inflación , fortalecimiento dólar y venta de oro por bancos centrales. Dos décadas -80% rentabilidad total

Monetary Economics Program Meeting

Ricardo Reis and Mark Watson, Organizers

March 2, 2012

La vida es un pañuelo y antes se pone hablar Luis sobre el oro ayer que hace unas horas he tenido mi propia experiencia sobre el tema. El grupo de economía monetaria del NBER ha celebrado hoy una de sus reuniones periódicas en el Fed de Nueva York. Para entretenernos, a los asistentes nos han bajado durante el descanso de la comida a ver la cámara acorazada donde guardan el oro que numerosos bancos centrales del mundo entero mantienen en el Fed.

La verdad es que es una experiencia curiosa que aconsejo a los que se pasen por Manhattan ya que la visita se puede solicitar (aquí) y que tiene bastante poco que ver con lo que uno ve en Die Hard 3. Primero bajas 5 pisos hasta unos 25 metros bajo tierra. Luego pasas la puerta acorazada, de 90 toneladas, que es una especie de habitación rotatoria y ale, ya estas en la cámara. Dentro de la cámara hay armarios, uno para cada banco central o institución internacional, donde guardan los lingotes, unos ladrillos macizos que me parece recordar que han dicho valen cerca de medio millón de dólares cada uno apilados como piezas de lego. El valor total de las piezas amarillas parece rondar los 300.000 millones de Euros (algo menos de un tercio del PIB de España). Las paredes del armario son de malla metálica con aperturas lo suficientemente grandes como para meter el dedo, tentación que, como se imaginará el lector, no he podido resistir para tocar bastantes lingotes. Cada armario tiene tres candados y tres empleados distintos saben la combinación de cada uno, así que cuanto toca abrir, por ejemplo para sacar o meter más oro, tienen que estar los tres presentes a la vez. En el centro de la habitación hay una balanza gigantesca donde pesan el oro para comprobar que todo cuadra cada vez que se efectua una operación. No hay ningún ordenador ni aparato electrónico para evitar que nadie les intente hackear, excepto por las cámaras de seguridad. Una cosa graciosa es que los empleados tienen que ir con unos zapatos especiales de metal para evitar que se les destroce el pie si se les cae un lingote, pues pesan lo suyo.

A parte de la mera visita turística, como economista no he podido sino pensar una y otra vez en la famosa frase de Keynes del oro como una reliquia barbárica: agujeramos la tierra en Australia para sacar oro de las profundidades, lo ponemos en un barco y lo llevamos a la otra punta del mundo, a Nueva York, donde hacemos otro agujero tremendo para tenerlo ahí bien guardadito. Menudo despilfarro de recursos más tonto.

Además, en mi caso concreto, el oro nunca me ha creado la más mínima ilusión. Creer en el patrón oro hoy en día es la misma clase de majadería que no creer en la evolución o negar el calentamiento global. Alguien que tenga cualquiera de estas tres posiciones es claramente una persona que, o no procesa información correctamente o miente como un bellaco (lo más gracioso es que estas suelen ir juntas: aquí tenemos al Ron Paul sin ir más lejos). Pero, por mucho que me asombre y me resulte inexplicable, parece que hay gente que el color dorado les vuelve locos. En fin, como decía el torero, tiene que haber gente para todo.

Para mi el dato mas abrumador es la comparacion con SP500. Si uno puso $1 en SP500 en 1965, asi, sin hacer nada ni mover un dedo, hoy tiene $60.72. Si uno puso $1 en oro en 1965, hoy tiene $44.55.

el oro ha sido mucho mas volatil y te hace tomar mucho mas riesgo (a

principios de los 80 perdio un 75% de valor real). Y no correlaciona

particularmente bien con otros riesgos asi que no es ni una manera de

hacer hedging demasiado buena.

El patron oro surgio y se asento cuando EEUU era un pais periferico. Si fue imposicion de alguien fue de los britanicos.

Y lo del clima, no voy a entrar a discutir algo que solo se discute en los medios de comunicacion y en ciertos circulos de la derecha americana y europea: el consenso en la comunidad cientifica (no unanimidad, no hay unanimidad de nada) es tan abrumador que el que se crea lo contrario se esta autoengañando.

¿habría sido posible una burbuja inmobiliaria con el patrón oro?"

Si, de hecho hubo cantidad de ellas durante el tiempo del patron oro. La gran burbuja inmobiliaria de los años 20 en EEUU es el mejor ejemplo pero desde 1870 a 1907 hubo varias mas. Es trivial construir modelos economicos donde el patron oro genera una burbuja detras de otra. Los "austriacos" los ignoran porque son unos analfabetos y porque para ellos la logica o la evidencia empirica son cosas a las que han jurado renunciar al unirse a ese culto ridiculo de San Mises al que pertenecen.

El argumento de Johnson es muy malo (en realidad no me extraña porque Johnson es un pseudo-historiador bastante mediocre que se dedica a escribir libros para vender en librerias de aereopuertos a pobres incautos que no tienen mejor criterio).

Lo que salvo al Reino Unido y con ello ayudar a la victoria en la SGM no fue el patron oro, fue el salirse de el el 19 de Septiembre de 1931 y poderse recuperar mucho mas rapido que los otros paises europeos.

Churchill es uno de los mas grandes lideres de la historia: con su determinacion salvo a Europa del especto del Nacionalsocialismo, el ejemplo mas puro de maldad que jamas ha existindo en este planeta, pero meter al Reino Unido en el patron oro fue una metedura de pata como un pino.

Es trivial escribir modelos donde hay un patron oro PURO (tan puro como el que diseñaria San Mises) y generas una burbuja detras de otra. Negar que las burbujas son una consecuencia de la existencia de mercados financieros e intentar cargarle las culpas exclusivamente a los gobiernos es ignorar la logica. Como tambien es ignorar la logica considerar la posibilidad de que puede ser optimo tener burbujas de vez en cuando (de nuevo, es trivial mostrar ejemplos donde este es el caso).

Pero como he dicho muchas veces: la economia "austriaca" hace mucho tiempo que dejo de ser una actividad cientifica. Hoy es un culto pseudo-religioso de unos cuantos pringaos. Por eso en entre los economistas academicos la consideracion de los "austriacos" fluctua entre el desprecio y el ignorarles.

Claro, ellos se auto-cuentan historias ridiculas de "conspiraciones" y demas pero son las mismas cretinadas que se auto-cuentan los "economistas criticos" desde la izquierda. Cuando te suspende el profesor es mucho mas facil decir que te tiene mania que no reconocer que no has estudiado

https://nadaesgratis.es/fernandez-villaverde/oro-oro-oro-la-camara-acorazada-del-fed-de-nueva-york

Más lecciones de economía: Buffet y el Oro

Siguiendo con el tema de lecciones de economía básica. La carta anual de Buffet a sus inversores es una absoluta delicia para aprender economia de forma amena. Buffet estudió en Columbia, en la escuela de negocios donde enseña Tano Santos (que como comenté en otra ocasión, tiene una Cátedra dotada por los seguidores de Buffet para enseñar precisamente los principios de inversión del "sabio de Omaha") y tiene una forma ultra racional de invertir. Nunca le gustó el oro (su famosa cita "sacamos el oro de la tierra, lo derretimos, hacemos otro agujero, lo enterramos, y pagamos a gente para que se quede ahí cuidándolo" ). En su carta de 2011 nos dice por qué el oro no es tan reluciente como muchos creen:

Hoy en día las reservas mundiales de oro son de aproximadamente 170.000 toneladas métricas. Si todo esto oro se fundiera junto, se formaría un cubo de aproximadamente 21 metros (68 pies) por cada lado (cabría cómodamente dentro del infield de béisbol). A 1.750 dólares por onza - el precio del oro, cuando escribo esto - su valor sería de $ 9,6 billones. Llamemos a este cubo la pila A.

Ahora vamos a crear un montón B que cuesta una cantidad igual de dinero. Para ello, podríamos comprar todas las tierras de EE.UU. (400 millones de hectáreas con una producción de alrededor de $ 200 mil millones al año), además de 16 Mobils Exxon (la más rentable empresa del mundo rentable, con beneficios de más de $ 40 mil millones anuales). Después de estas compras, tendríamos 1 billón de dólares de sobra para gastar (no hay que sentirse axfisiado tras la orgía de compras). ¿Se imaginan un inversionista con $ 9,6 billones prefiriendo A que B?

Más allá de la valoración sorprendentes, dadas el stock de oro, los precios actuales valoran la producción anual de oro a $ 160 millones de dólares. Los compradores - los usuarios de joyería e industrial, individuos atemorizados, o los especuladores - continuamente deben absorber esta oferta adicional meramente para mantener un equilibrio a los precios actuales.

Dentro de un siglo los 400 millones de acres de tierras de cultivo habrán producido ingentes cantidades de maíz, trigo, algodón y otros cultivos - y seguirán produciendo un botín valioso, sea cual sea la moneda. Exxon Mobil, probablemente habrá entregado miles de millones de dólares en dividendos a sus propietarios y también tendrá activos por valor de varios billones más (y, recuerde, usted consigue 16Exxons). Las 170.000 toneladas de oro no cambiarán de tamaño y seguirán siendo incapaces de producir nada. Puede usted acariciar el cubo, pero este no va a responder.

Es cierto que cuando la gente de dentro de un siglo tenga miedo, probablemente muchos todavía se apresurán a comprar oro. Sin embargo, confío en que, la valoración actual de $ 9600 mil millones de la pila A aumentará durante el siglo a una tasa muy inferior a la alcanzada por pila B.

- https://nadaesgratis.es/garicano/mas-lecciones-de-economia-buffet-y-el-oro

Explorar la evolución del sistema monetario desde el patrón oro hasta el cambio a la moneda fiduciaria y su impacto en la economía mundial.

..La administración Nixon interrumpió la convertibilidad del USD en oro en agosto de 1971. También aprobó el Acuerdo Smithsoniano a finales del mismo año. Según el mismo, Estados Unidos acordó devaluar el dólar frente al oro en aproximadamente un 8,5%. El precio del oro alcanzó los $38 por onza. El acuerdo también puso fin a la idea de la convertibilidad para proteger las reservas de oro estadounidenses.

- https://www.earn2trade.com/blog/es/el-patron-oro/

Transcripción del discurso de Charles de Gaulle en 1965: “La crise du dollar fevrier 1965”

“El hecho de que muchos países, acepten como principio que los dólares sean tan buenos como el oro, conduce a los estadounidenses a endeudarse de forma gratuita a expensas de otros países. Porque lo que EE.UU. debe, lo paga, al menos en parte, con un dinero que solo ellos pueden emitir. Ante las graves consecuencias que se podrían desencadenar en caso de una crisis, creemos que se deben tomar medidas a tiempo para evitarla. Consideramos necesario que el comercio internacional se establezca sobre un patrón monetario indiscutible, y que no lleve la marca de un país en particular. ¿Qué patrón? La verdad es que no se puede imaginar otro patrón que no sea el oro!”

El general De Gaulle ordenó a Washington que retirara las tropas que aún tenía estacionadas en su territorio desde el final de la Segunda Guerra Mundial, e hizo notar a los norteamericanos que sus gastos militares, con Vietnam a la cabeza, los estaban llevando a gastar más de lo que ganaban, al tiempo que denunció que la Reserva Federal imprimía dólares sospechosos.

Su primer gran golpe fue reclamar a los Estados Unidos que devolvieran de inmediato las reservas francesas en dólares en lingotes de oro.

A regañadientes, el gobierno norteamericano entregó a De Gaulle oro por valor de 300 mil millones de dólares. Pero el rumor comenzó a circular. En cuestión de horas, decenas de países reclamaban lo mismo.

En marzo de 1968, el "golpe sobre el Fuerte Knox" se había llevado un tercio de las reservas del país e instaló la sombra de la devaluación.

Francia había logrado hacer trastabillar al gigante norteamericano, pero sería Alemania la que se encargaría de arrojarlo al suelo. Porque en medio de la crisis de confianza, y con un nivel de exportaciones que era la envidia del mundo, los grandes inversores comenzaron a cambiar sus dólares por marcos.

Todos los financistas, con los norteamericanos a la cabeza, consideraron que el Bundesbank revaluaría su divisa para evitar una crisis internacional.

Cuando el Elíseo pasó a manos de George Pompidou y el pro europeo Willy Brandt llegó a la cancillería germana, la moneda común comenzó a gestarse.

Hacer que las cifras correspondieran a las aspiraciones de los políticos tomó casi tres décadas de crisis económicas, con la aparición y desaparición de personajes vitales en su construcción, como Giscard D´Estaing y François Mitterrand, Willy Brandt y Helmut Schmidt, Jacques Delors, Margaret Thatcher y John Major.

Hay quienes aseguran que sigue siendo la voluntad política y no la sensatez económica lo que está llevando este proyecto a su conclusión. La historia, sin duda, continúa.

1. De las tres funciones de una moneda, el fiat Money que usamos no

cumple dos: No es unidad de medida (no permanece constante ni un sólo

minuto de su vida) y no es buen depósito de valor. El oro cumple estas

dos funciones y para eso lo usa quien lo compra quedando el fiat money

como algo que sirve para gastar y cuanto antes mejor. La tercera

función.

2. Desde que Nixon cortó la vinculación del $/Oro (a unos 42$'s) en el

1971 el precio del oro se ha multiplicado por 40+ y el del petróleo por

30+.

Hace unos quince años, al escibir sobre otro asunto, (la inflación) el por entonces director del Servicio Económico del HSBC, Roger Bootle, hizo un estudio de la inflacción en UK (tienen registros de precios desde 1260) y enUSA.

En ambos casos aporta unos gráficos que dicen que, cuando el dinero dependía de un standard externo al gobierno, la estabilidad de precios era muy alta y que a partir de 1971 (Nixon y desvinculación del $) es cuando se desmadra de verdad.

Por ejemplo, en el caso de UK en los más de 700 años desde 1260 a 1971 los precios apenas se multiplican por 3.

A partir de esa fecha y hasta el fin del estudio (1971, 1995) los

precios de multiplican por 22 (65 veces más que al principio de la serie

como se muestra en pag.169 "The death of Inflation")

Lo que resulta grave es ver que el fiat money no vale ni como unidad

de cuenta ni como depósito de valor. Es como si el lingote de platino

del Metro, variase continuamente de tamaño y pretendiésemos saber la

posición y navegar con precisión en esas circunstancias.

Como es grave ver que nuestro sistema financiero necesita estar

apalancado y que se mueve con capitales que han estado y siguen estando

más cerca del 1% de sus riesgos que del 8% de dicha dimensión.

¿Por qué? ¿A quién beneficia realmente que se pueda manipular la cantidad de dinero en circulación? La masa monetaria.

¿No tiene efectos que afectan a toda la sociedad y más negativamente que en positivo?

El oro... quien no recuerda que paso en los años 70, su subida por las acciones de mister Nixxon, las casas de compra-venta que aparecieron en España....para después de llenarse el bolsillo, cerrar. ... aprovechándose del miedo de las familias que se vendían sus joyas perdiendo el 50 % (valor del trabajo artesano), solo en una cartera de inversión con un 10 % a un máximo de un 20 % en Au dicen que es razonable, sacar mas dinero " de circulación" que podría ir a financiar empresas que generan valor, trabajo y riqueza..es poco recomendable. La gente con miedo, cree que es un buen valor refugio ( se comporta bien en inflación y también en escenario de deflación) peero mas valdría que se comprara tierras y cultivara, por lo menos asi generaría una materia que se puede comer, invertir para dar trabajo y no acumular una materia prima

.

Si es una burbuja, como en toda burbuja los gobernantes están mirando

hacia otro lugar...y si no es una burbuja es que los gobiernos mueven el

oro como quieren y no les interesa crear una gran burbuja .

Pero la historia nos enseña, que es una historia de ganadores y perdedores... así que cada cual decida su bando.

Patron oro- Economia internacional

A Keynes no le gustó el regreso al oro y se alegró de la salida.

El gold standard era un conjunto de creencias colectivas y la posibilidad de llevarlas a cabo a través de ajustes de precios de factores elásticos. En la medida que los gobiernos compartían esas creencias, el trabajo de los bancos centrales era mucho más sencillo. La fe dictaba la medicina y esta era aceptada al menos en tiempo de paz.

Desde finales de la WWI había precios que ya no se podían deflacionar con facilidad y por consiguiente los gobiernos debían enfrentarse a problemas políticos por no poder satisfacer demandas sociales. Esto sucede fundamentalmente en Salarios (que se hacen "sticky" como dice JMK) y en el tamaño creciente de los estados (algo mucho más "sticky" e intocable). El fin del oro como patron o exchange era inevitable. Gone forever.

Lo jugoso del artículo son los motivos que aduce JMK: Trata de proteger la industria, ya con graves problemas y "overpriced" internacionalmente. En el año 24 se regresa al oro a los tipos caros de antes de la guerra (dañando balanza comercial) y la salida del año 31 la justifica, frotándose las manos, como un "arancel cambiario" del 25%.

Historia que es de agradecer se recuerde porque aunque el oro no pueda ya volver, el resto de acciones es muy actual y relevante.

- https://nadaesgratis.es/fernandez-villaverde/video-de-keynes

- https://brujulaeconomica.blogspot.com/2009/09/iii-indicador-validoel-oro.html

- http://brujulaeconomica.blogspot.com/2008/10/evolucion-precio-oro-valor-refugio.html

N-158 -El oro a 1500 d/onza. Señal, indicador

- Todo esta interrelacionado-

Toda la economía mundial esta interrelacionada, por gobiernos,por grandes empresas de diferentes paises,por el comercio intraindustrial e interindustrial, por los inversionistas,así que toda acción en contra es un boomerang,por tanto al final deberán llegar a acuerdos

El comercio ya solo es geopolítico

La UE sigue jugando a que los aranceles tienen reglas, pero China y EEUU no responden más que a la lógica del poder. Hoy hablo del juego geopolítico en el que se ha convertido el comercio mundial. La UE aplica correctamente las normas para salvar su industria, pero a China le da igual: ella, como EEUU, no responde a la lógica, sino al juego del poder

La nueva geopolítica del comercio global

https://brujulaeconomica.blogspot.com/2024/05/la-nueva-geopolitica-del-comercio-global.html

https://articulosclaves.blogspot.com/2024/09/geopolitica-del-informe-draghi.html

https://articulosclaves.blogspot.com/2024/12/el-nacionalismo-economico-y-el-futuro.html

-Geopolítica y geometría del comercio mundial: actualización 2025-McK

-La reconfiguración del comercio continúa siguiendo líneas geopolíticas-, según muestra esta actualización con datos de 2024.

Geopolitics and the geometry of global trade: 2025 update

McKinsey Global Institute January 27, 2025

The complication of concentration in global trade

· https://www.mckinsey.com/mgi/our-research/the-complication-of-concentration-in-global-trade

Escenarios 2025 ¿Como reaccionara Europa?

· https://brujulaeconomica.blogspot.com/2024/11/escenarios-2025-como-reaccionara-europa.html

¿Cómo va la guerra comercial? Paul Krugman reeditado 2019 / Destructivas, las políticas comerciales de Trump: Krugman 2025

· https://brujulaeconomica.blogspot.com/2025/02/como-va-la-guerra-comercial-paul.htm

The cost of a global tariff war: A sufficient statistics approach . ScienceDirect

Las guerras arancelarias han resurgido como una grave amenaza para la economía mundial.

https://brujulaeconomica.blogspot.com/2025/02/aranceles-cost-of-global-tariff-war_3.html

The persistence of trade policy in China after WTO accession

https://brujulaeconomica.blogspot.com/2025/02/the-persistence-of-trade-policy-in.html

¿Cómo se centrifugan los aranceles?

· https://brujulaeconomica.blogspot.com/2025/02/como-se-centrifugan-los-aranceles.html

Guerras y Déficits en Comercio Internacional

https://brujulaeconomica.blogspot.com/2025/02/guerras-y-deficits-en-comercio.html

¿Cuando empezó la guerra comercial?

https://articulosclaves.blogspot.com/2024/08/china-cuando-empezo-la-guerra-comercial.html

https://2enfoques.blogspot.com/2025/02/aranceles-favor-en-contra.html

Siglo XXI : Reconfiguración geopolítica

https://articulosclaves.blogspot.com/2024/09/siglo-xxi-reconfiguracion-geopolitica.html

Europa y las guerras comerciales

https://brujulaeconomica.blogspot.com/2024/02/europa-y-las-guerras-comerciales.html

https://articulosclaves.blogspot.com/2024/04/como-competir-contra-china.html

https://articulosclaves.blogspot.com/2024/05/cuantos-anos-tardaremos-en-tener.html

https://articulosclaves.blogspot.com/2024/05/vendiendo-coste.html

https://articulosclaves.blogspot.com/2024/08/esta-guerra-comercial-tiene-sus.html

La responsabilidad de las instituciones

https://articulosclaves.blogspot.com/2024/09/la-responsabilidad-de-las-instituciones.html

El nacionalismo económico y el futuro de la globalización

https://legrandcontinent.eu/es/2023/09/06/el-nacionalismo-economico-y-el-futuro-de-la-globalizacion/

Antecedentes

Acople G2- Chinamerica 1978

El concepto de G-2 fue primeramente propuesto en 2005 por el economista C. Fred Bergsten.2

Mientras EE.UU. y China se desacoplan, la UE y China profundizan sus dependencias comerciales

https://articulosclaves.blogspot.com/2024/08/mientras-eeuu-y-china-se-desacoplan-la.html

Recomendable artículo de Zongyuan Zoe Liu en Foreign Affairs sobre las profundas raíces estructurales de los desequilibrios económicos de China y su consiguiente dependencia de los superávits comerciales para resolver un exceso de atención a la producción en relación con el consumo.

https://articulosclaves.blogspot.com/2024/08/la-verdadera-crisis-economica-de-china.html

https://articulosclaves.blogspot.com/2024/07/sector-automovilistico-pasara-lo-mismo.html

https://www.youtube.com/watch?v=FXgWoG5_3QA

La presión de los BRICS contra la hegemonia del dolar....esta presión ya hace décadas que dura

Los BRICS –Brasil, Rusia, India, China y Sudáfrica– han surgido como un desafío al statu quo internacional

· https://articulosclaves.blogspot.com/2024/10/los-brics-brasil-rusia-india-china-y.html

· https://legrandcontinent.eu/es/2023/08/24/brics-una-lista-de-lectura/

· https://articulosclaves.blogspot.com/2024/10/los-brics-brasil-rusia-india-china-y.html

· La cumbre los BRICS en Rusia inquieta a los líderes europeos

· https://articulosclaves.blogspot.com/2024/10/la-cumbre-los-brics-en-rusia-inquieta.html

La actual guerra comercial y otros conflictos son consecuencia de la no reforma de las instituciones supranacionales

La geopolítica corroe la globalización .Adam Posen .Urgentes reformas de OMC y Reformas de FMI

Todo esta interrelacionado

"el patron oro es un tótem absurdo y una reliquia barbárica" JFV

El video se llama "Keynes celebra el FINAL del patron oro"

Jesús Fernández-Villaverde es Catedrático de Economía en la University

of Pennsylvania, investigador afiliado del CEPR y del NBER, consejero de

la iniciativa de regulación e imperio de la ley de la Hoover

Institution at Stanford University y visiting scholar en los Bancos de

la Reserva Federal de Filadelfia y Chicago.

- .https://nadaesgratis.es/fernandez-villaverde/video-de-keynes

Todas las personas que andan por las redes defendiendo la compra del oro, velan por sus intereses particulares, machacando a todos los que necesitan el oro como materia prima en sus industrias

"Un hombre solo puede equivocarse, pero la multitud siempre se equivoca" Søren Kierkegaard

Comentarios

Publicar un comentario